חוק מיסוי מקרקעין (שבח ורכישה), תשכ"ג-1963 קובע מתי העברת זכות במקרקעין נחשבת למכירה וחייבת בתשלום מס ומתי אינה נחשבת ככזו. החוק מבחין בין המקרים השונים שבהם מוטל תשלום מס שבח או מס רכישה, אופן החישוב של המס, באלו מקרים ניתן פטור ממס וכיצד נגבה התשלום.

מומלץ להיעזר בשירותיו של עורך דין מקרקעין על מנת להימנע מתשלום כפל מס, ועל מנת לייעל את תשלומי המס שנצטרך לשלם ולהביא אותם למינימום האפשרי על פי החוק.

חוק מיסוי מקרקעין – יסודות החוק ותחולת החוק

חוק מיסוי המקרקעין (או בשמו הקודם, 'חוק מס שבח מקרקעין') אושר ונכנס לתוקף בתאריך ה-22 באוגוסט, 1963. החוק עבר תיקונים ועדכונים רבים במשך השנים, כאשר בכל תיקון הוא הותאם לתמורות הכלכליות, לשינויים במבנה עסקאות הנדל"ן ולהתפתחות בענף.

החוק מטיל תשלום היטל השבחה על כל מוכר זכות בנכס ועל מי שמבצע פעולה באיגוד מקרקעין. על רוכש הדירה, החוק מטיל היטל רכישה. בישראל קיימים עשרה משרדי מיסוי מקרקעין אזוריים, אשר אחראים על יישום סעיפי החוק, נהלי עבודה והוראות הביצוע בתחום השיפוט שלהם.

החוק בעצם עוסק במיסוי החל על הצדדים בעת מכירת או רכישת זכות במקרקעין (נכס נדל"ן) וזכות באיגוד מקרקעין (איגוד שכל נכסיו הם זכויות במקרקעין). החוק אינו עוסק בענייני בניה לא חוקית או בהטלת קנסות כלשהם, אלא רק בענייני מיסוי.

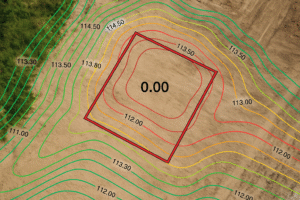

"מקרקעין" מוגדרים בחוק בתור קרקע בישראל, לרבות בתים, בניינים ומבנים אחרים המחוברים לקרקע בחיבור קבוע. 'זכות במקרקעין' מוגדרת על פי החוק בתור בעלות, חכירה למשך יותר מ-25 שנים (על פי דין או ביושר), הרשאה לשימוש במקרקעין אשר ניתן לראות בה בעלות או חכירה.

מס רכישה – בעצם היטל רכישה

בהתאם לסעיף 9(א) לחוק מיסוי מקרקעין (שבח ורכישה), כל הרוכש זכות במקרקעין מחוייב בתשלום מס רכישה. כלומר, מס הרכישה הוא מס שאותו משלם רוכש הזכות למדינה עבור ביצוע העסקה.

מס הרכישה מחושב לפי שווי העסקה, ושיעוריו מתעדכנים אחת לשנה. קיימים שיעורי מס שונים לגבי:

- דירת מגורים המוגדרת כדירה יחידה (כולל דירה של משפרי דיור).

- דירות נוספות מעבר לדירה המוגדרת כדירה יחידה.

- זכויות במקרקעין שאינם מיועדים למגורים (מסחר, חקלאות וכד').

תקנות מיסוי מקרקעין (שבח, מכירה ורכישה) (בנוגע למס רכישה) קובעות פטורים והקלות בתשלום מס הרכישה. כך למשל נקבעו בחוק ההנחות הבאות:

הנחה במס רכישה לעולים

עולים זכאים להנחה בתשלום מס על רכישת נכס שרכשו בארץ בתקופה שבין שנה לפני עלייתם ל-7 שנים לאחר עלייתם. ההקלה ניתנת עבור רכישת כל אחד מאלה:

- דירת מגורים, או דירה המשמשת למגורים ולעסק כאחד, על מנת שתשמש למגורי העולה או למגוריו ולעסקו.

- בית עסק, לרבות משק חקלאי, על מנת שישמש לעסק שהעולה או קרובו עובד בו (קרוב: בן זוג, הורה, צאצא, בן-זוגו של צאצא, אח ואחות).

- קרקע פנויה שתשמש להקמת דירה או עסק כאמור לעיל, ששטחה אינו עולה על השטח המינימלי המותר בבניה על פי תכנית החלה על אותה קרקע מכוח חוק התכנון והבניה, או על 1000 מ"ר, לפי השטח הגדול מביניהם.

שיעורי המס משתנים בהתאם לשווי הנכס, ומשתנים בכל תקופה. כך למשל בתקופה שבין 16.01.2020 ועד ל-15.01.2021 שיעורי המס היו כדלהלן:

- 0.5% על חלק השווי של הנכס שעד 1,838,615 ש"ח.

- 5% על חלק השווי של הנכס שמעל 1,838,615 ש"ח.

על כן, מומלץ לחיעזר בעורך דין המתמחה בתחום ליטיגציה במקרקעין על מנת לקבל ייצוג הולם מול רשויות המס הרלוונטיות ועל מנת לקבל את מלוא הזכויות המגיעות לך על פי החוק.

הנחה במס רכישה לבני משפחות שכולות

ברכישה שנעשתה מיום 06.12.2016 ואילך של דירה יחידה, ששוויה עד 2,500,000 ש"ח, יינתן פטור ממס על מדרגת התשלום הראשונה: על חלק השווי שעד 1,747,865 ש"ח לא ישולם היטל רכישה (בין התאריכים 16.01.2021 ועד – 15.01.2022), על החלק שנותר עד לסכום שוויה של הדירה (עד 2,500,000 ש"ח, כאמור), ישולם היטל רכישה בשיעור של 0.5% משווי אותו חלק.

דירה יחידה מוגדרת כדירת מגורים שהיא דירתו היחידה של תושב ישראל, כולל מי שבתוך שנתיים מרכישת הדירה הפך לתושב ישראל או לתושב חוזר.

הנחה במס רכישה לבני משפחה של חלל פעולת איבה – ההנחות זהות לאלו החלות עבור בני משפחות שכולות.

הנחה במס רכישה ליתומים של הרוגי מלכות

הרוג מלכות הוא אדם שהוצא להורג או הומת בידי שלטונות מדינה זרה בשל פעילותו הציונית, זיקתו לישראל, יהדותו, או בגלל יחסי איבה של אותה מדינה כלפי ישראל.

יתומים של הרוגי מלכות זכאים להנחה במס רכישה, את ההנחה במס רכישה ניתן לקבל פעמיים בלבד במהלך החיים, במסגרת ההטבה ישולם מס בשיעור של 0.5% בלבד משווי הרכישה.

כלומר יתומים של הרוגי מלכות ישלמו היטל רכישה בגובה של חצי אחוז בלבד לשתי הדירות הראשונות שירכשו במהלך חייהם בישראל.

מס שבח – האם ניתן להמנע ומתי

על פי סעיף 6 לחוק, המס יוטל על השבח (העלייה בשווי הנכס) בעת מכירת זכות במקרקעין. מס השבח הוא למעשה מס רווח הון, משום שהוא מוטל על שיעור הצמיחה בשווי של הנכס. המס מוטל על מוכר זכות במקרקעין\איגוד מקרקעין, אשר אינה מהווה "מלאי עסקי".

כאמור, המס מוטל במקרה בו נוצר רווח למוכר ממכירת הזכות במקרקעין. במקרה של הפסד, לא יוטל מס כלל. בעת חישוב שיעורי המס והזיכויים ממנו, השבח ייחשב כחלק מההכנסה החייבת במס הכנסה בשנת המס בה בוצעה המכירה.

החוק מגדיר את דרך חישוב השבח, ההוצאות המוכרות בניכוי מהסכום, ההוראות לקביעת יום המכירה ושווי המכירה, וההוראות לקביעת יום הרכישה ושווי הרכישה. בנוסף, החוק מגדיר תנאים לקבלת פטורים שונים והקלות מס.

על פי סעיף 15 (ב) של החוק, נקבע כי הרוכש ישלם מקדמה על חשבון מס השבח שהמוכר חייב בו. גובה המקדמה יעמוד על 15% מהתמורה אם יום הרכישה של הנכס הנמכר הוא עד ה-6 בנובמבר 2001, או 7.5% מהתמורה אם יום הרכישה הוא החל מה-7 בנובמבר 2001.

מועד תשלום המקדמה חל לאחר שהעביר מעל 40% מהמחיר הכולל של הנכס אל המוכר, או ברכישה מקבלן לאחר תשלום מעל 80% מהתמורה. החרגה לסעיף זה היא מקרה בו המוכר הציג אישור פקיד שומה לפי סעיף 50, המאשר כי המכירה פטורה ממס שבח ומתשלום מקדמה.

בכל מקרה, לא תקום חובת תשלום מקדמה לפני שעברו 40 ימים ממועד סיכום העסקה. קיומו של זכרון דברים בעסקת מקרקעין אינו משפיע על מועד תשלום מס השבח.